しのっぴ大家は賃貸経営を始めて15年近く経ちますが、購入した賃貸物件は中古の2軒のみ。

いずれも1棟所有ですが、1棟は売却したので現在は1棟のみ所有している小規模大家です。

しかし、これまでに得た家賃収入は1億円を超え、築30年超の物件は高稼働率をキープしています。

大きなリスクを負わず順調に資産形成できているので、賃貸経営をして良かったと実感しています。

今回はしのっぴ大家の目標と、どのようにして資産形成してきたのか?を紹介したいと思います。

こんなやり方や考え方もあるんだ、という感じで読んでもらえたらうれしいです。

不動産投資をする人の目標

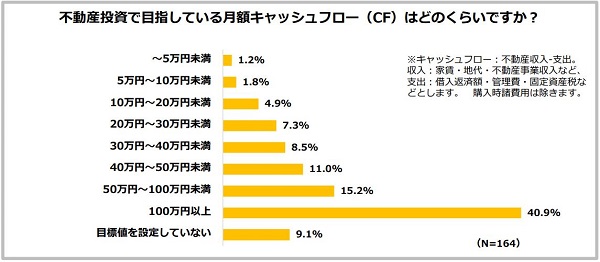

最初に健美家株式会社が会員向けに行った「不動産投資の目標アンケート」を見ていきます。

これによると、4割強の人が月額100万円以上のキャッシュフローを目指しています。

キャッシュフローとは家賃収入から借入金返済は諸経費を引いた額なので、家賃収入としてはその倍以上になると思います。

月に200万円以上の家賃収入ってすごいですよね。

表面利回り=10%だとしても、2.4億円以上の投資額となります。

しのっぴ大家が立てた賃貸経営の目標

このようなすごい大家さんの目標に対して、しのっぴ大家が立てた賃貸経営の目標は「大きなリスクを負わず1億円の資産を形成すること」です。

しかも、期間は30年。

こちらのサイトによると、サラリーマンの生涯収入は大卒男性で2.9億円、大卒女性で2.4億円となっています。

そこから税金や社会保険料が差し引かれ、それ以外の2人世帯の生涯支出は2.7億円となっており資産形成など全く余裕がないことが分かります。

このため、豊かな老後を送るために賃貸経営で1億円の資産形成を目標としました。

上記の毎月のキャッシュフロー100万円以上が目標の人に比べ小さな目標ですが(笑)、しのっぴ大家にとっては十分な目標です。

目標達成のためのリスクは?

次に目標達成のためのリスクについて考えます。

一般的にリスクとリターンは相反していて、ローリスクハイリターンはあり得ません。

賃貸経営(不動産投資)はローリスクミドルリターンとよく言われますが、実際に失敗した人も多数いるため、ミドルリスクローリターンとなるケースもあります。

一方、億単位の借入金をして物件数を増やすというやり方もありますが、成功するか分からない賃貸経営で、いきなり「億」の借入はハイリスクと思っていました。

そこで、しのっぴ大家は小さな物件を1軒購入し、自分が賃貸経営に向いているか否か?を見極め、数年後にもう1軒物件を購入してしばらくは賃貸経営に専念。

ローン返済が終わった、もしくは返済の目途が立ったら次を購入すれば良い、としました。

30年という時間を有効に使い、リスクを取らずに資産形成を行う一つのやり方です。

・短期間で多数件の物件購入はリスクが大きいと考え、一つ終わったら次、という考えです

・ローン返済後はキャッシュフローが劇的に改善するので、ローン返済が終わった後に次の物件を購入するとリスクは低く抑えられます

資産形成と家賃収入の関係

次に資産形成と家賃収入の関係ですが、家賃収入=資産形成ではありません。

資産は一般的に流動性資産(現金など)と固定資産(不動産など)の合計です。

いわゆる「お金に換金できる財産」です。

しかし、賃貸物件購入時には借入をするので、借入金を引いた額を「資産」と考えました。

資産=流動性資産+固定資産ー借入金

家賃収入でキャッシュフローが回り、手持ち資金が増えて借入金が減れば「資産」は増えます。

当然と言えば当然ですよね!

問題は固定資産、すなわち、賃貸物件の「価値」です。

貸借対照表上の資産は、購入時の金額から原価償却が進んだ帳簿上の価値です。

一方、賃貸物件を売るといくらになるのか?が本当の価値だとしのっぴ大家は思っています。

帳簿上の「価値」よりも実際の「価値」ので考える方が、自己の資産を考える上で合理的だからです。

このように考えると、家賃収入は資産形成大きくプラスになりますが、不動産価格はプラスにもマイナスにもなり得ます。

このトータルで1億円をしのっぴ大家は目指しているので、そこそこ高いハードルとなっています。

効率的な資産形成のための物件選び

これまで説明したように、賃貸物件の「価値」は資産の算定に大きく影響します。

たとえば、新築物件の価格が7000万円、帳簿上の価値が5500万円でも売却する際の価格が4000万円であれば資産としては3000万円のマイナスとなります。

一方、ほぼ土地の値段で購入した物件であれば物件の価格は下がらないので、資産形成上、有利です。

また、原価償却が終わったような築古の物件であっても、購入すると減価償却が可能となるのでその点でも有利です。

以上のことから、必然的にしのっぴ大家は築古の物件を購入することとしました。

具体的にどのような基準で中古物件を選ぶのか?はこちらの記事を参照してください。

また、中古物件が良い理由についてはこちらの記事に詳細を書いてあります。

余ったお金は積極的にリフォームして競争力アップ

次に、築古の物件はリスクが高いのでは?と思うかも知れませんが、築古の物件は購入価格が安いので、借入金を抑えられます。

しのっぴ大家は自己資金を多く出して借入金を少なくする方が良いと思っているので、物件価格が安いと自己資金比率が高まりますます安全になります。

さらに、自己資金を出すことで築古物件であってもローンに落ちる可能性が減るので、良いことだらけです。

自己資金と借入金の考え方についてはこちらの記事を参照してください。

また、築古物件だと入居率が落ちてキャッシュフローが回らなくなるのでは?と思うかも知れません。

確かに、物件を購入しただけで何もしなければ賃貸経営は苦しくなるでしょう。

しかし、しのっぴ大家はローン返済して余ったお金は積極的にリフォームに回すようにしています。

大規模リフォーム~小規模メンテをこまめにすることで、物件の競争力は維持できます。

実際、しのっぴ大家の物件は築30年以上経ちますが、募集家賃を下げることもなく(というか、最近は家賃が上がっている…)、満室が続いています。

築古でも家賃アップの詳細はこちらの記事を参照してください。

最後に、なぜリフォームに多くのお金をかけるのか?ですが、第一に物件の競争力アップのためです。

これまでの経験上、きちんとリフォームすれば物件の競争力を維持できることは明らかです。

築古物件を安く買い、最後の最後まで稼いでもらうことが最大の目的です。

収益の最大化というイメージです。

もう一つは、しのっぴ大家はサラリーマン大家なので、家賃収入を生活費に回す必要がありません。

贅沢を言えばキリがないので、給与の中で生活していけばいいのです。

・生活費は自分で稼ぐ(給与)

・資産は物件が稼ぐ(家賃収入)

こんなイメージでお金を使っていければ、物件の競争力を維持したまま資産形成が可能となります。

そして、物件のローン返済が終わり次の物件を購入ともなれば、FIREできるのでは?と思っています。

その時にはFIREなのか定年なのか?微妙かも知れませんが(笑)。

まとめ

しのっぴ大家は賃貸経営を始めて15年近く経ちますが、家賃収入は1億円を超え、目標の1億円の資産形成もあと数年で達成できる見込みです。

想定よりもだいぶ早いゴールとなっています。

サラリーマンで1億円の資産形成は難しいですが、賃貸経営をすればそれは可能です。

ローリスクミドルリターンを体現した1例として参考になればと思います。