アパート経営において物件選びとともに重要になるのが「アパートローンの組み方」です。

同じ物件であってもローンの組み方によって得られる利益が大きく変わるからです。

アパートローンには諸説ありますが、一般的にはキャッシュフローを考えて借入期間は長い方がよいという意見が大半です。

また、自己資金はほとんど出さず、レバレッジを利かせて投資効率重視という考えもあります。

しかし、これってホントでしょうか?

しのっぴ大家は違うと思っています。

「経営」という観点からは「借入額は最小」に、「借入期間は最短に」が基本です。

このようにすることで、ローリスクで高収益のアパート経営につながります。

ローン返済の仕組み

なぜ自己資金を多く出し、ローン期間が短い方が効率的なアパート経営につながるのか?

その答えは金利とローン返済の仕組みにあります。

金利は低い方が良いことは自明なので説明を省略し、ローン返済の仕組みについて説明します。

ローン返済には元金均等返済と元利均等返済の2通りがあり、アパートローンの多くは元利均等返済であると思います。

ここで注意すべきは元利均等返済の仕組みです。

ローン金利が高く借入期間が長い場合、返済初期はひたすら金利を払っているような状態です。

このことは感覚として分かっていても、実際に数字にしてみると唖然とします。

しのっぴ大家は「こんなに違うのか…」と正直、ビックリしました。

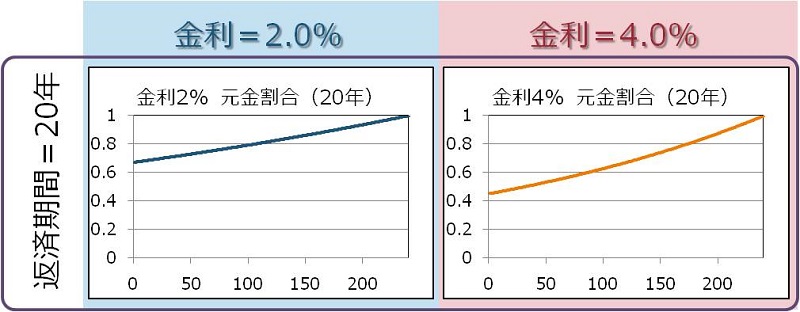

ケース1:返済期間20年の場合

ここで、返済金額に占める元金の割合がどの程度なのか?計算してみます。

元金の割合が高ければ高いほど、無駄なくキャッシュアウト出来ていることを意味しています。

ケース1として借入期間を20年、金利=2%と4%のケースを比較します。

下グラフの縦軸は返済金額に占める「元金割合」を示しており、横軸は返済の回数を示しています。

金利が2%の場合、初回のローン返済における元金割合は約67%です。

例えば10万円の返済とすると元金は6.7万円減り、金利として3.3万円支払うことになります。

一方、金利が4%になると元金割合はいきなり45%まで低下し、返済額の半分以上が金利です。

そして、元金の割合が50%を超えるのは支払いから33カ月後で、3年近くは返済額の半分以上を金利の支払いに充てているという状況です。

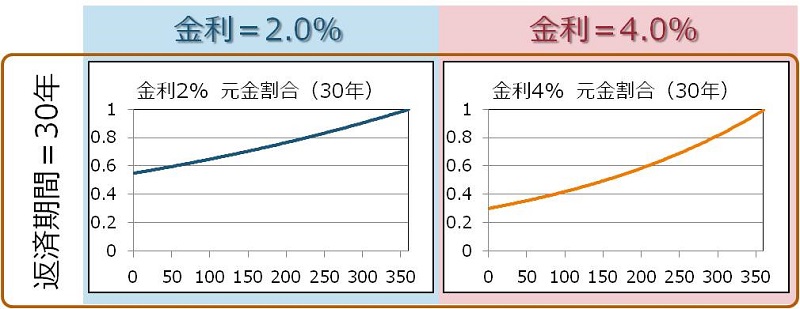

ケース2:返済期間30年の場合

次に借入期間を30年とし、金利=2%と4%のケースを比較してみます(下グラフ参照)。

金利が2%の場合、初回のローン返済における元金割合は約55%となっており、返済期間が20年の時よりも10%程度、元金の割合が減少します。

次に金利が4%の場合、元金割合は30%まで低下しローン返済額の7割が金利の返済に充てられ、元金はほとんど減りません。

その結果、10年返済しても元金は約79%残っており、ローン期間の1/3が過ぎても21%の元金しか返済できないという状況なのです。

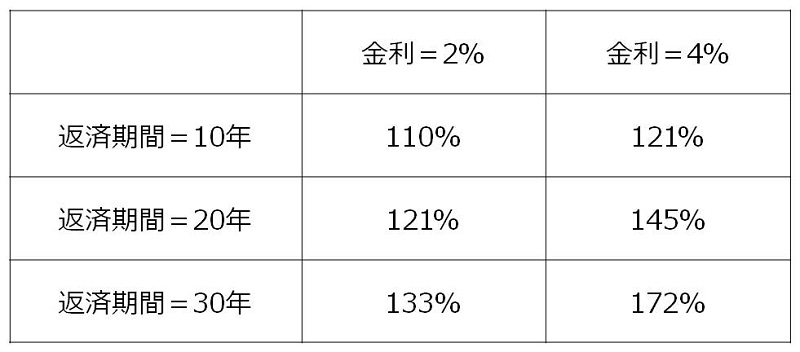

総返済額の比較

月々の返済額に対する元金割合が分かったので、次に元金に対する返済総額の割合比較をします。

金利を2%と4%とし、借入期間を10年、20年、30年とした際の元金に対する返済総額の割合を次の表に示します。

表中、割合が172%の場合、例えば1000万円借りると返済総額が1000×172%=1720万円になることを示しています。

長期間の借入は元金がなかなか減らないことを説明してきましたが、その結果、返済総額でも大きな差が出てきます。

このように、借入期間が延びることで返済総額は劇的に増加することが分かります。

また、高金利になるほど返済総額の増加が激しく、金利を下げて借入期間を短くすることが重要であることが分かります。

長期借入のデメリット

次に、長期借入の具体的な2つのデメリットについて説明します。

第一のデメリットは返済総額が大きく増えること

第一のデメリットは返済総額が大きく増えることです。

賃貸物件を購入したいがために無理なローン(高金利・長期借入)を組むと、家賃収入のかなりの部分を銀行に「お支払い」することになります。

これって、本来の目的とは異なりますよね?

大家さんはリスクを取って賃貸経営を行っているので、利益は自分のものとすべきです

第二のデメリットは「負けるリスクが高まる」こと

第二のデメリットは「負けるリスクが高まる」ことです。

賃貸経営が上手くいかなかった場合、物件を売って残債を返済すれば良いのですが、それが出来ないケースがあります。

それは、売却額がローン残債を下回る場合です。

特に新築で借入金が多い場合、元金がなかなか減らず売却額がローン残債を下回るケースがあります。

債権者の金融機関は債権回収のために売却に合意せず、でも、キャッシュフローが回らないために毎月持ち出しとならざるを得ません。

「売るに売れず」とはまさにこのことで、本当に辛い状況になるはずです…。

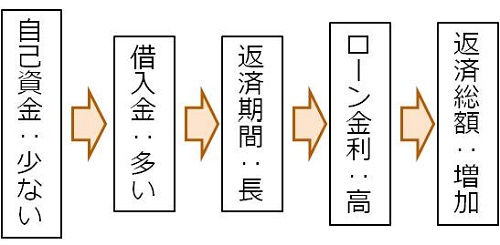

返済期間の長期化の理由は?

このようにデメリットしかない返済期間の長期化ですが、長期間借りざるを得ない理由は明確です。

それは、自己資金が少ないからです。

自己資金が少ないと当たり前ですが借入金が増加します。

その結果、キャッシュフローを回すために必然的に借入期間を長くせざるを得ません。

金融機関にとっては自己資金が少ない案件はリスクが高いとみなされ、高い金利が設定されます。

その結果、ローン返済しても元金が減らずに膨れ上がった金利の支払いが優先される、というパターンに陥ります(下図参照)。

では、どのように対策すれば良いのでしょうか?

答えは明らかです。

自己資金を多く出すか高収益の物件を選ぶ以外、解決策はありません。

「高収益」には限りがあるので、自分で出来る最大の防衛手段は自己資金を多く出すことです。

こうすることで支払い総額を抑制でき、得た家賃収入をきちんと「利益」として自分のものに出来るのです。

まとめ

不動産投資、あるいは賃貸経営を行う目的は何でしょうか?

人によって目標は様々でしょうが、共通する目的は「利益を得ること」ですよね。

この「利益」がローンの組み方によって大きく損なわれることが分かったと思います。

その結果、賃貸経営の安定性がどのていど損なわれるのか?はこちらの記事を参照してください。

賃貸経営は得られるMaxの収益がほぼ決まっている珍しいビジネスモデルです。

その収益を最大限自分のものとするためには自己資金を多く投入し、借入期間を短くすることが大切です。

そして、これが正しいアパートローンの組み方であるとしのっぴ大家は考えています。

・元金均等返済は返済額を一定とし、返済額が金利支払いに応じて毎月変化する支払い方法です。

・元利均等返済は月々の返済額が一定で、その中で金利と元金の返済割合が変化していきます」(両者の詳しい説明はこちらのサイト参照)。