不動産投資をやる人は例外なく「青色申告特別控除」を活用すると思います。

しかし、青色申告特別控除のためには次のような条件があります。

- 青色申告承認申請書を提出すること

- 複式簿記によって帳簿をつけていること

- 損益計算書/貸借対照表を添付し確定申告をおこなうこと

この中で特に分かり難いのが損益計算書と貸借対照表ではないでしょうか。

損益計算書や貸借対照表ってなに?

確定申告に必要な書類はどうやって作れば良いの??

この記事では、このような悩みを解決を解決します。

しのっぴ大家はアパート経営歴15年以上で、毎年自分で帳簿をつけて確定申告してきました。その経験を活かして、以下について説明していきます。

<この記事で分かること>

・アパート経営における青色申告のメリットについて

・青色申告に必要なこと

・アパート経営と財務諸表(損益計算書/貸借対照表)の関係について

・確定申告書類を簡単に作ることができるお勧めの会計ソフトについて

この記事を読めばアパート経営と財務諸表の関係が分かるようになり、どのソフトを使えば簡単で効率的に確定申告に必要な書類を作成できるのかが分かるので、ぜひ最後まで読んでくださいね!

アパート経営における青色申告のメリット

アパート経営(不動産投資)における青色申告のメリットはおもに以下の2つです。

- 青色申告特別控除により最大65万円の控除が可能

- 青色申告専従者給与により親族に「給与」を支払い可能

それぞれについて説明していきます。

青色申告特別控除による最大65万円の控除について

青色申告特別控除を受けるためには、まず、納税地の税務署に「青色申告承認申請書」を提出しましょう。開業した日から2カ月以内が提出の期限となっているので、その点は要注意です。

この書類は税務署に提出するだけですが、日々の活動として複式簿記で帳簿をつける必要があります。

その結果、以下のような青色申告特別控除を受けることが可能となります。

| 特別控除額 | |

| 非事業的規模の場合 | 10万円 |

| 事業的規模の場合 | 55万円 |

| 事業的規模の場合 (電子帳簿保存、またはe-Taxによる電子申告の場合) | 65万円 |

青色申告特別控除は家賃収入から必要経費や減価償却費を引いた純利益からの控除額となるので、節税効果としては大きいです。このため、是非、特別控除は活用しましょう!

また、事業的規模(戸建てなら5棟以上、アパートやマンションなら10室以上)を満たしていなくても、他に事業を営んでいる場合は最大65万円の特別控除が可能です。

詳しくはこちらの記事を参照して下さい。

青色申告専従者給与について

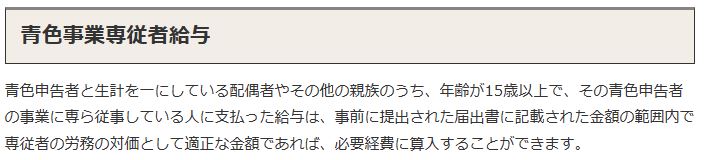

青色申告では配偶者や子供などの家族への給与を「青色事業専従者給与」として、経費として計上できます(下図参照)。

給与の上限の定めはないため大きな節税ポイントとなりますが、生計を一にしていることが条件です。

また、配偶者控除(最大38万円)や扶養控除(38万円~63万円)は受けられなくなります。

このため、これらの控除額よりも多く「給与」として支払わないと節税とはならないので注意が必要です。

青色申告に必要なこと

このようにメリット満載の青色申告ですが、必要なことは次の通りです。

1)納税地の税務署に「青色申告承認申請書」を提出

2)複式簿記で帳簿をつける

3)損益計算書および貸借対照表を確定申告書を作成し、確定申告時に提出する

青色申告承認申請書は税務署に提出するだけなので、ここでは2)と3)について説明していきます。

複式簿記について

簿記には単式簿記と複式簿記の2種類あるので、まずはこの違いについて解説します。

単式簿記は「家計簿」に似ていて、例えば100円の鉛筆を買ったらノートに「鉛筆 100円」と記載するイメージです。

このように支出のみ、あるいは、収入のみを帳簿につけるので「単式」簿記と呼ばれています。

一方、複式簿記では100円の鉛筆を購入した場合、つぎのように帳簿をつけます。

| 借方 | 貸方 |

| 消耗品 100円 | 現金 100円 |

表の右側は貸方と呼び、上記の仕訳ではお金の出元と金額を記載します。左側は借方と呼び、お金の出先と金額を記載します。

100円の鉛筆を購入するという簡単な行為であっても、現金が100円減り、100円の消耗品(鉛筆)が増えたと2種類のことを記載するので「複式」簿記と呼ばれています。

複式簿記には科目設定や色々なルールがあるので最初は大変ですが、会計ソフト(あとでお勧めのソフトを説明します)を使えば簡単に帳簿をつけることができます。

簿記について詳しく知りたい人は、「一番分かりやすい!簿記入門」がお勧めです!しのっぴ大家もこの本で勉強し、練習問題もついているので簿記の基本を効率よく学ぶことができます。

損益計算書および貸借対照表について

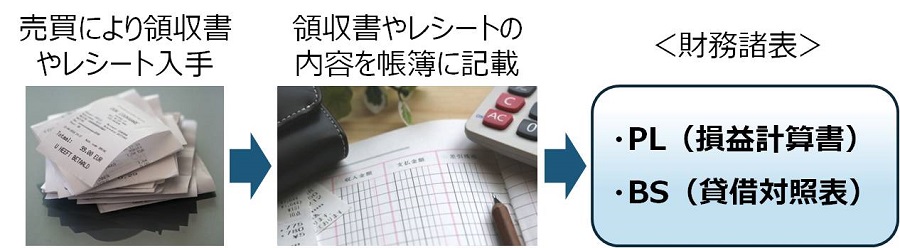

日々の取引は複式簿記で記帳していきますが、年末には年間の取引を整理し、損益計算書と貸借対照表を作成して経営成績と財務状態を明らかにしていきます。

損益計算書はその年の収入(家賃収入など)から必要経費を引き、利益を計算した書類です。

利益=家賃収入ー必要経費(消耗品・修繕費・外部管理費など)ー減価償却費

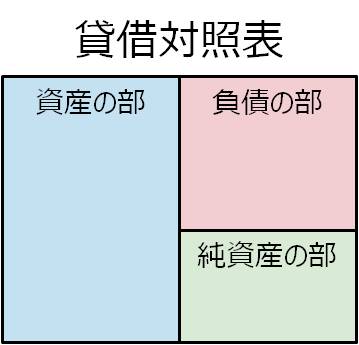

貸借対照表は年末時点でどの程度の財産を有するのか?を示した書類です。

貸借対照表は左側の資産の部と右側の負債の部/純資産の部から構成されています(右図参照)。

資産の部ではどのような資産を有しているのか?が分かります。

負債の部では借入金の残高が、純資産の部では手持ち資金がいくらあるのか?が分かります。

資産=負債+純資産

アパート経営と損益計算書/貸借対照表の関係

これまで、複式簿記・損益計算書・貸借対照表について説明してきましたが、ここでは実際のアパート経営との関係について分かりやすく解説していきます。

例えば、ボールペンを購入して領収書をもらいます。

それを複式簿記で帳簿をつけます。

そして、年度末を迎えたら財務諸表(損益計算書・貸借対照表)を作るというのが確定申告書類作成の全体の流れとなります(下記図参照)

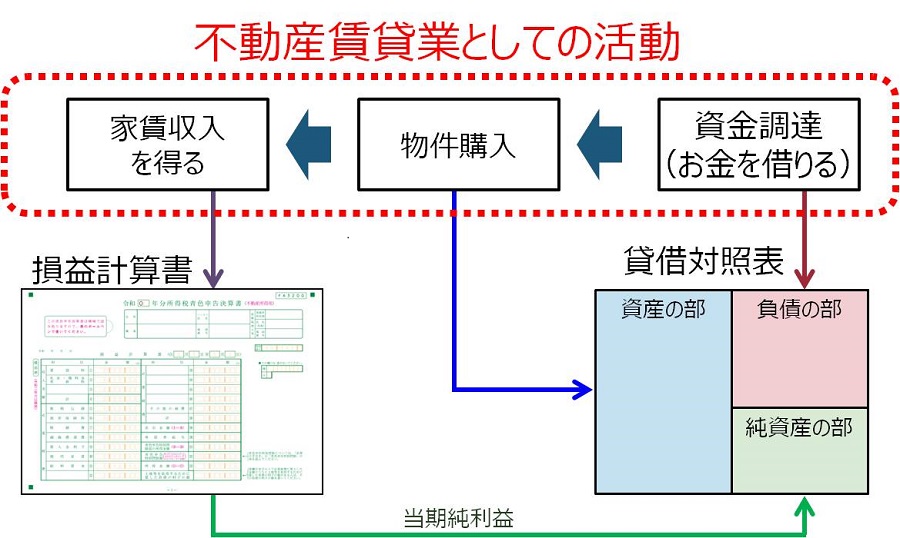

次に、アパート経営(不動産賃貸業)としての活動と財務諸表の関係を具体的に示したのが次の図です。

アパート経営を始めるにあたり、物件を探して良い物件があったら金融機関にローンの相談に行きますよね。そして、資金調達の目途が立ったら物件購入となります。

ここで、金融機関からの借入金は負債の部に、自己資金は純資産の部に資本金として記載されます。購入した物件は不動産として資産の部に記載されます。

そして、家賃収入を得て収益を算出したものが損益計算書です。

損益計算書の中の当期純利益が貸借対照表では利益余剰金となり、純資産の部に記載されます。

アパート経営と財務諸表の関係が直感的に分かってもらえたのではないでしょうか。

もっと詳しく知りたい人には「財務3表一体理解法」という本がお勧めです。例題も多く、分かりやすく財務諸表について分かりやすく解説しています。

お勧めの会計ソフト

これまで、青色申告のメリットやそれに必要な財務諸表について説明してきました。

実際、どうやって帳簿をつけたり、財務諸表を作ったら良いの?

ここからは、このような疑問に答えていきます。

エクセルなどの表計算ソフトで家計簿をつけることは可能ですが、複式簿記で記帳するにはメンドウなのでやや不向きです。さらに、財務諸表をミスなく作るのはかなり困難なので、お勧めしません。

次に、税理士に依頼することも可能ですが、日々の記帳から確定申告書類の作成まで依頼すると10万円以上の費用がかかります。事業規模が小さな場合には痛い出費となるので、これもお勧めしません。

そこでお勧めなのが会計ソフトを使って自分で帳簿をつけて、確定申告書類を作成することです!

アパート経営を始めて15年以上経ちますが、毎年、自分で帳簿をつけて確定申告をしています。

アパート経営は家賃以外の収入はほぼありませんし、支出(消耗品の購入や修繕など)も多くないため、それほどの負担とならずに帳簿をつけることが可能です。

では、どの会計ソフトが良いか?ですが、お勧めの会計ソフトは「やよいの青色申告」です。

やよいの青色申告を使えば、超簡単に帳簿をつけて財務諸表を作ることができます!

<やよいの青色申告がお勧めの理由>

- 日々の記帳が簡単に行える

- 年度の途中でも、その時点での収支が一目で分かる

- 財務諸表の作成が簡単

以下、お勧めの理由を説明していきます。

日々の記帳が簡単に行える

やよいの青色申告を使うと、家計簿をつける感覚で複式簿記で記帳をすることができます。

実際に帳簿をつけているとこのメリットはとても大きくて、ストレスフリーな記帳が可能です!

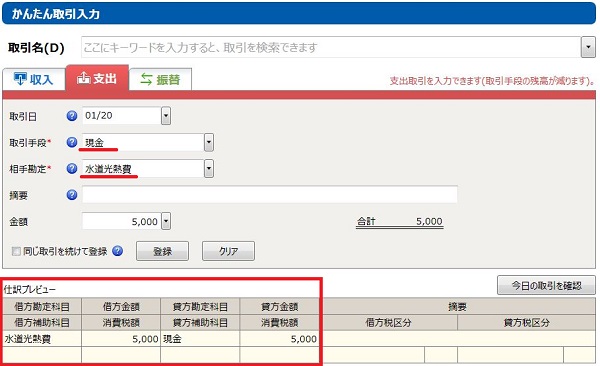

やよいの青色申告で記帳する場合、取引タグの中の「かんたん取引入力」か「振替伝票」を使います。この中で主に使うのが「かんたん取引入力」です(下図参照)。

「かんたん取引入力」はその名の通り、簡単に取引を記帳することが可能です。

例として、現金で電気代を5000円支払ったとします。

やることは取引日を選び、取引手段は「現金」を選択。相手勘定の中から科目として「水道光熱費」をプルダウンから選んで、最後に金額を入力して終わりです。

慣れると30秒もかからずに1件の記帳が終了します。

また、悩んだときには上記画面の「取引名(D)」でキーワード検索できたり、「かんたん取引辞書」という便利なツールがあるため、答えがすぐに見つかります。

やよいの青色申告を使った帳簿のつけ方についてはこちらの記事で詳しく説明しているので、参照して下さい。

年度の途中でも、その時点での収支が一目で分かる

「今年はいくら利益出ているんだろう?」「今年度の納税額はいくら位なんだろう」と思うケースは多々あります。

特に、年度末近くに少し規模の大きな修繕などが控えている場合、当年度の利益を見ながら今年中にやるか?翌年に回すか?を考えることになります。

そのような時もやよいの青色申告なら簡単に、その時の収益を確認することができます。

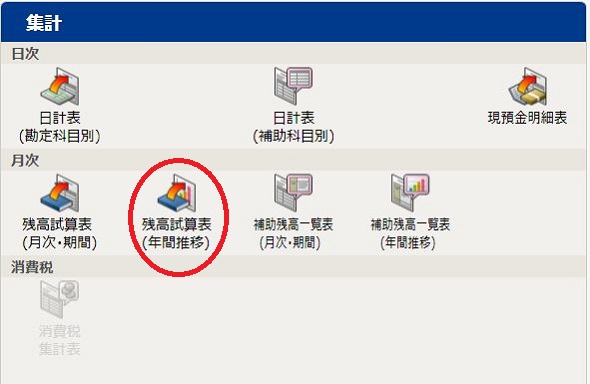

具体的には、「集計」タグの中から、「残高試算表」を選択します(下図参照)。

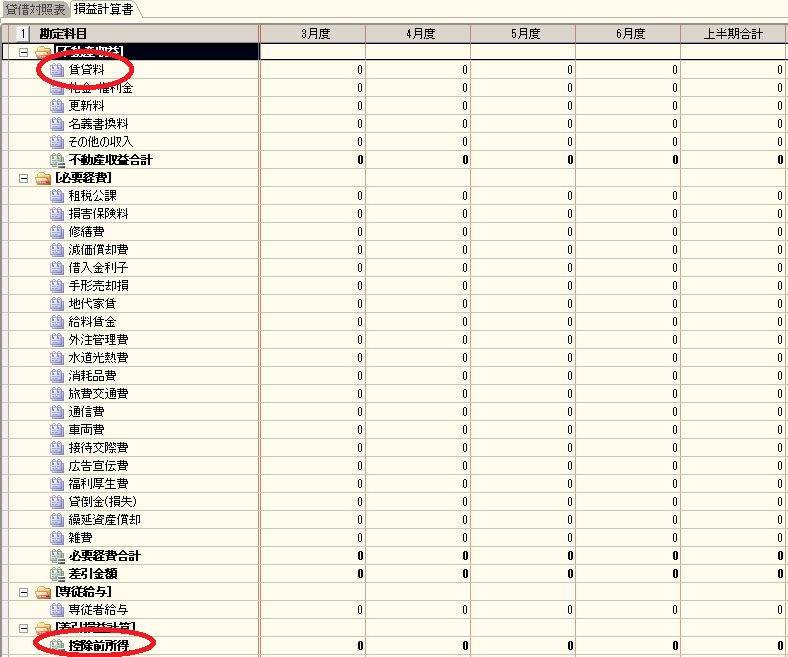

次の画面から「損益計算書」タグを選択すると賃貸料がこれまでにいくら入ったのか?必要経費にいくらかかったのか?も科目ごとに分かります。

そして、一番下の「控除前所得」欄にはその時点での収益が記載されているので、収入と経費が一目で分かり、その結果の収益を一覧表で把握することが可能です。

財務諸表の作成が簡単

やよいの青色申告では、損益計算書と貸借対照表の作成も簡単です!

日々の仕訳(記帳)が終わり、新規に購入した固定資産がある場合には固定資産の登録が終わると、「決算仕訳」という少し特殊な仕訳をするだけで損益計算書と貸借対照表が自動的に完成します(下図参照)。

決算仕訳では一般的に以下の3点の仕訳をします。

- 減価償却費の仕訳

- 棚卸資産の仕訳

- 個人事業主の場合、家事按分の仕訳

アパート経営では棚卸資産はほとんどないので、減価償却の仕訳と家事按分の仕訳の2つが対象です。

いずれも数クリックで終わるので、あっという間に決算仕訳は終わります。これが終わると、いよいよ損益計算書と貸借対照表が自動的に完成します。

確定申告書類の作り方はこちらの記事に詳細を記しているので、参照して下さい。

新規に物件を購入した際は記帳が少し難しいので、詳しく知りたい人はこちらの記事を参照して下さい。

やよいの青色申告 お勧めのプラン

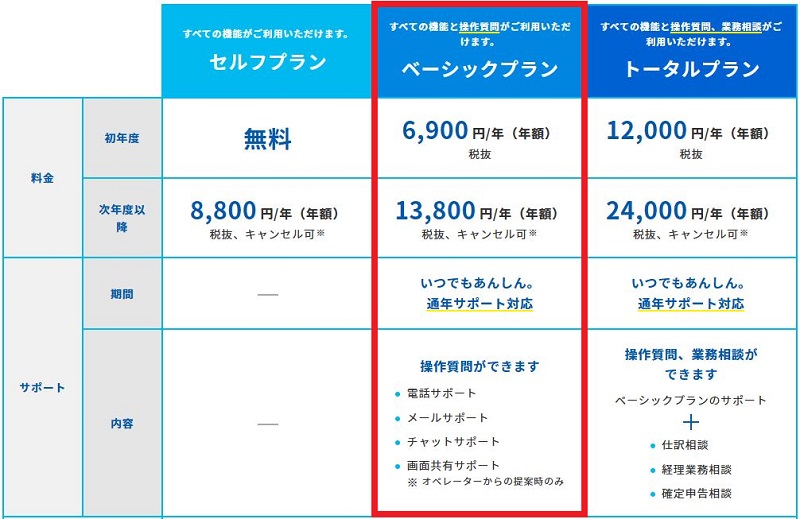

やよいの青色申告にはパッケージ版とオンライン版の2種類あります。

どちらも機能的には大差ないのですが、オンライン版は1年間無料、あるいは半額になるのでオンライン版がお勧めです。

また、やよいの青色申告には3つのプランがあるのですが、初めての人には「あんし保守サポート」が付いているベーシックプランがお勧めです。

しのっぴ大家もベーシックプランをずっと続けていて、操作に困った時は気軽に問合せをしています。最初はベーシックプランではじめ、慣れてきたらセルフプランに切り替えても良いと思います。

やよいの青色申告のデメリットは、毎年費用がかかることです(これはどの会計ソフト同じです)。

しかし、確定申告書類の書式は良く変わりますが、やよいの青色申告は毎年アップデートされ、最新の書式に対応してくれます。

そして、ベーシックプランでは毎月1000円ちょっとの出費なので、作業の簡便さに対する費用対効果は非常に高いと感じています。

なにより、15年間やよいの青色申告を使い続けても税理士に1年間依頼した費用と大差ないくらいなので、相対的には「安い」と思います。

まとめ

この記事では不動産投資にぜひ活用したい青色申告について、以下のポイントを説明してきました。

- 青色申告のメリットについて

- 青色申告に必要なことについて

- アパート経営と損益計算書/貸借対照表の関係について

- お勧めの会計ソフトについて

不動産投資を始めた人にとって財務諸表を理解し、必要な書類を作成することはかなりハードルが高いです。しかし、やよいの青色申告を使えば簡単に必要書類を作成することが可能です。

やよいの青色申告オンラインは今なら1年間無料か半額(プランによって異なる)になっているので、とてもお勧めです!

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/23895684.8b561f23.23895685.5c6ecb7c/?me_id=1278256&item_id=15657569&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F1979%2F2000004371979.jpg%3F_ex%3D400x400&s=400x400&t=picttext)